코로나19 특수와 오리지널 콘텐츠의 흥행을 타고 순항하던 넷플릭스의 성장세가 주춤하고 있다. OTT 업계에서는 이를 위기라고도 하고 기회라고도 한다. 넷플릭스의 역성장을 둘러싼 여러 움직임을 살펴본다.

넷플릭스 가입자 수 하락과 기존 전략의 수정

2022년 4월 말, 넷플릭스의 유료 구독자 증가 수치가 10년 만에 처음으로 마이너스를 기록했다. 넷플릭스의 구독자 수는 2021년 4월 말 기준 대비 2억 2,164만 명으로 20만 명이 감소했다. 넷플릭스 주식 가치는 6개월 동안 70% 이상 폭락했다. 6월 말 실적 발표에도 200만 명 이상의 가입자 이탈이 예상되어 침울한 상황을 예고했다.

실적 하락 직후 넷플릭스는 자신들의 철학으로 숭배했던 ‘구독 모델’을 포기하고 ‘광고가 포함된 저가 상품’ 출시를 선언했다. 아울러 1억 명이 넘는 이용자들이 넷플릭스의 계정을 무료로 사용하고 있다는 수치를 밝히며 남미의 페루에서 테스트가 끝나면 계정 공유 단속을 전 세계로 확대할 수 있음을 시사하였다. 그리고 5월 중순 150명 수준의 마케팅 및 제작 인력을 감축했고, 기획 단계에 있던 애니메이션 몇 편의 제작을 중단하였다.

물론 러시아-우크라이나 전쟁의 장기화와 전 세계적인 인플레이션, 팬데믹 상황 변화 등이 맞물려 애플, 아마존 등 미국의 빅테크 기업의 다수가 넷플릭스와 유사한 실적 하락을 기록하였다. 하지만 넷플릭스 쇼크는 마치 OTT산업 전체의 위기로 평가되었다.

넷플릭스의 위기는 OTT 산업 전체의 위기인가?

넷플릭스의 위기는 개별 기업의 문제일까, OTT 산업 전체의 문제일까? 이를 진단하기 위해서는 경쟁 지형과 이용자의 변화를 살펴볼 필요가 있다.

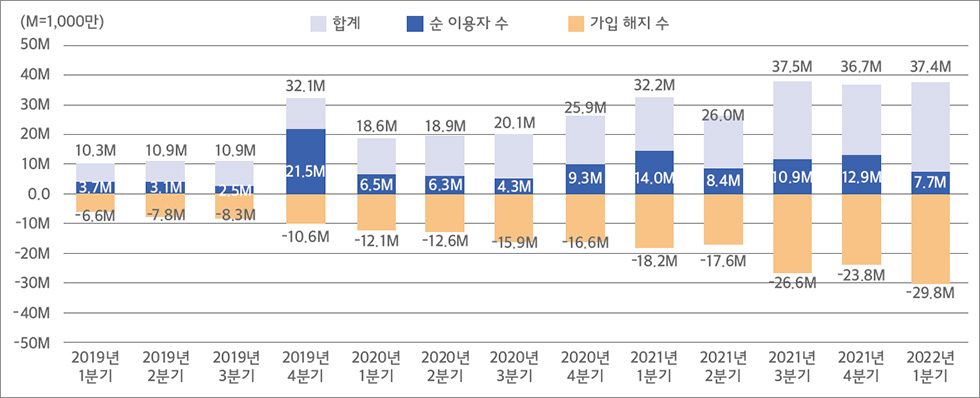

데이터 분석 회사 안테나(Antenna)가 발표한 2022년 1분기 총 OTT 구독자 증가 수는 3,740만 명으로 전 분기의 하락세가 반전되었고 2021년 동 분기와 비교하면 크게 증가한 수치이다. 다만 눈여겨볼 수치는 가입 해지 숫자(-2,980만 명)로 치열한 경쟁 상황이 전개되고 있다는 점을 알 수 있다. 다른 미디어 기업들의 실적 발표 결과를 보면 파라마운트+는 1분기 가입자가 전 분기 대비 680만 명, 피콕은 350만 명, 디즈니플러스는 790만 명 증가했다.

-

분기별 미국 SVOD 구독자 성장 추이(2019년 1분기~2022년 1분기)

출처 : Antenna

미국의 OTT 이용자 수는 팬데믹 이후에도 증가 추세에 있고 넷플릭스를 제외한 경쟁 스트리머들이 뚜렷하게 선전하고 있는 상황이다. 반면 넷플릭스의 구독자는 아시아 지역을 제외한 북미 지역, 유럽 및 남미 등 글로벌 전체에서 하락하였다. 팬데믹 2년 동안 가장 높은 가입자 상승을 주도했던 넷플릭스의 성장은 정체 국면에 들어선 것이다.

OTT에 올인한 경쟁자들의 빠른 추격

넷플릭스의 위기는 왜 발생했을까? ‘경쟁자들의 빠른 추격’이 가장 큰 요인이다. 1995년 태동한 넷플릭스의 구독 모델은 혁신적이었고 넷플릭스는 TV를 대체하겠다는 원대한 전략을 숨기지 않았다. 테크와 콘텐츠를 융합한 넷플릭스는 미국 전체 미디어 기업 중 가장 오리지널 콘텐츠를 많이 보유한 미디어 기업이 되었다. 그리고 미국을 벗어나 190여 개국으로 확장했고 비영어권 콘텐츠에 투자를 멈추지 않았다.

그런데 디즈니가 2017년 독자적인 스트리밍 전략을 발표하면서 넷플릭스의 ‘퍼스트 무버 이점(first-mover advantage)’은 서서히 깨지기 시작했다. 후발로 뛰어든 레거시 미디어 진영의 OTT들은 넷플릭스의 성장 문법을 고스란히 복제했다. 특히 이들은 기존에 쌓아온 IP의 힘이 있었다. 디즈니의 마블, <스타워즈> 시리즈 등은 극장 개봉 없이 스트리밍 버전만으로도 OTT의 가치를 만들었다.

그리고 디즈니의 ABC, NBCU, CBS 등 지상파 그룹, HBO, 디스커버리 등 케이블들은 방송과 스트리밍을 모두 성공 시키려는 욕심을 버리기 시작했다. 소위 ‘OTT First’ 전략을 과감하게 선택했다. 우선 이들은 넷플릭스가 선택하기 꺼렸던 ‘광고 OTT’ 시장을 선점했다. 훌루, HBO max, 피콕, 파라마운트 등은 ‘광고가 포함된 저가 OTT’를 성공시켰고 Pluto TV, xumo TV 등 100% 무료 OTT를 별도 출시하고 수천만 명의 이용자를 확보해갔다.

지난 5월 중순 디즈니는 지상파 방송국 ABC의 간판 오락 프로그램인 <댄싱 위드 더 스타(Dancing With the Stars)>를 가을 새 시즌부터 디즈니플러스로 이동시키기로 결정했다. 15년 동안 30개 시즌을 방영할 만큼 ABC를 지탱해온 대표 콘텐츠를 OTT 독점 방영으로 전환시킨 이 결정은 매우 상징적이다.

그리고 NBCU, CBS 등은 넷플릭스의 취약 고리라고 할 수 있는 ‘실시간 스포츠’를 경쟁 OTT 콘텐츠로 적극 활용했다. 올림픽, NFL(National Football League), MLB(Major League Baseball) 등의 실시간 생중계를 OTT와 병행하거나 독점 중계함으로써 이용자를 장악해갔다. 이 경쟁에는 아마존프라임, 애플TV플러스도 뛰어들어 레거시 미디어의 마지막 보루 영역인 실시간 스포츠가 OTT 경쟁의 연료가 되었다.

아울러 넷플릭스에 대응하기 위해 몸집을 키우는 경쟁도 본격화되었다. 2022년 상반기에 AT&T의 워너미디어와 디스커버리 합병이 최종 승인되었다. 신설법인인 ‘워너브라더스-디스커버리’는 디즈니 다음으로 큰 미디어 제국이 되었고 이들은 HBO max와 디스커버리+를 합친 통합 OTT 출시를 준비 중이다. 미국의 OTT 시장은 여전히 치열한 전쟁터이고 아직도 성장 여력이 크다. 이들은 레거시 미디어 영역을 조금씩 대체하고 있다.

OTT의 위상이 모호한 한국의 미디어 기업들

이 시각 한국의 OTT 산업을 진단해 보자. 미국의 엔데믹이 작년부터 서서히 진행되었다면 한국은 특정 시점에 급격하게 엔데믹이 왔다. 외부 활동의 증가는 자연스럽게 OTT 이용자 감소로 이어졌다. 미국 시장과 다소 다른 양상이다.

-

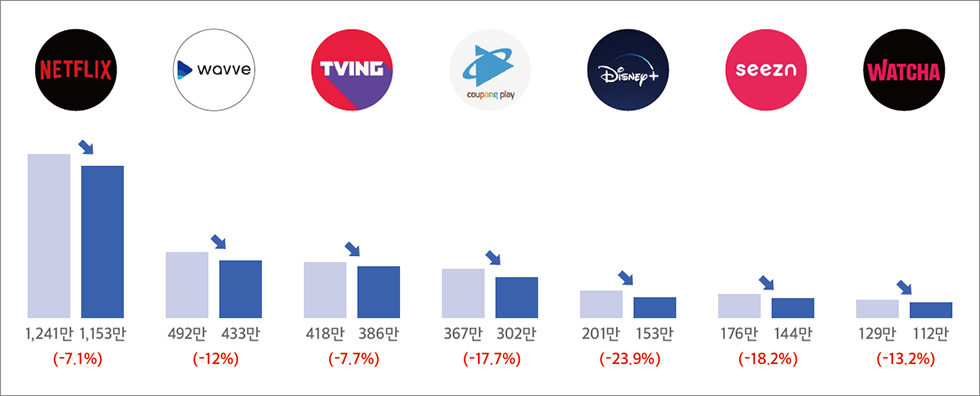

2022년 1월~4월 국내 주요 OTT 월 이용자 현황

출처 : 모바일 인덱스

한국의 OTT 시장은 넷플릭스와 토종 OTT들의 격차가 매우 크다. 넷플릭스는 <오징어 게임> 등 K-콘텐츠 오리지널을 수십편 씩 제작하고 지상파, CJ ENM, 종편에 핵심 드라마들을 공급하고 있다. 기존 한국 방송국들의 VOD 재유통 사업으로 출발한 웨이브, 티빙 등이 팬데믹 기간 동안 넷플릭스와의 가입자 수 차이를 줄이지 못한 가장 큰 이유이다. 티빙은 작년부터 연간 1,000억 원 수준의 오리지널 콘텐츠 전략을 선보였지만 가입자 상승 수준은 제한적이다.

반면 웨이브, 티빙의 콘텐츠 투자 규모에 반도 못 미치는 쿠팡플레이가 축구 월드컵 예선 리그, 독점 오락 및 드라마 오리지널 콘텐츠 등에 투자하여 월 방문자 300만 명 이상을 달성하였다. 쿠팡플레이는 넷플릭스와 겹치는 콘텐츠가 거의 없다는 것이 특징이다.

국내 방송국이 여전히 글로벌 OTT들에게 자사 콘텐츠를 공급하는 이유는 레거시 미디어의 수익력을 유지하려는 전략인데, 이는 완전히 공급선을 차단하고 자사 OTT의 독점성을 만들어 가고 있는 미국의 레거시 미디어들과 다른 전략이다. 이런 구도라면 국내 콘텐츠의 영향력이 큰 한국의 OTT 시장에서 넷플릭스의 위치는 오랜 기간 유지될 수밖에 없다.

OTT 서비스별 분명한 색깔과 차별화 필요

OTT 산업도 글로벌 경제와 맥락을 같이할 수밖에 없다. OTT 가입자 수가 여전히 상승 국면에 있는 디즈니도 실적 발표 후 주식 가치가 하락했다. 가입자 증가와 달리 콘텐츠 투자에 따른 이익 하락을 우려하기 때문이다. 불투명성이 강한 경제 불황기에 OTT를 영위하는 기업들의 투자는 이전과 달리 효율적 집행이 중시되고 있다. 넷플릭스뿐만 아니라 디즈니플러스 등 선도 OTT들이 콘텐츠 투자를 ‘양(Quantity)의 경쟁’에서 ‘질(Quality)의 경쟁’으로 전환하는 움직임이 나타나고 있다. 디즈니플러스, HBO max, 아마존프라임 등이 지속적으로 추진하고 있는 기존의 슈퍼 IP를 활용한 오리지널 콘텐츠( <스타워즈>, <왕좌의 게임>, <반지의 제왕> 등의 스핀오프 시리즈)들이 더 힘을 발휘할 수밖에 없다.

스트리밍 시청 트렌드는 계속 변화한다. 다만, 엔데믹의 도래, 경제 불황기, 유료 가입, 광고 OTT 등 선택의 폭이 넓어져 이용자들은 언제든지 이탈과 가입을 반복하는 상황이 연출될 것이다. 팬데믹 시기만큼의 폭발적 이용 시간을 점유하기는 어렵기 때문에 해지를 관리하는 플랫폼의 운영 역량도 매우 중요해질 것이다.

넷플릭스, 디즈니플러스, HBO max, 파라마운트+, 웨이브, 티빙, 쿠팡플레이 등 OTT들은 이전과 다른 오리지널 콘텐츠 경쟁은 물론 매우 세밀하고 효과적인 마케팅과 제휴 등을 통해 차별화된 전략을 펼칠 필요가 있다. 자기 색깔이 없으면 살아남기 어려운 OTT 시대로 돌입하고 있다.