Industry & Policy 1

동남아시아 OTT 시장의 변화와 시사점

글. 임성진(SK브로드밴드)

동갑내기 삼총사의 운명을 가른 수익모델

지금으로부터 6년 전으로 거슬러 올라가보자. 넷플릭스(Netflix)는 미국 OTT 시장을 평정한 후에 글로벌 사업을 가속화하기 시작했고, 동남아시아의 유력 통신사들은 이에 대응하기 위해 자체적인 OTT 서비스를 준비하기 시작한다. 그리고 공교롭게도 2015년에 싱가포르 싱텔(Singtel) 주도의 훅(HOOQ), 홍콩 PCCW 주도의 뷰(Viu), 그리고 말레이시아 캣차(Catcha) 그룹이 만든 아이플릭스(iflix)가 동시에 론칭하여 동남아 시장 장악을 위한 선의의 경쟁을 펼치게 된다.

훅(HOOQ), 아이플릭스(iflix), 뷰(Viu) 서비스 비교

놀랍게도 가장 강력한 우군을 둔 것처럼 보였던 훅이 제일 먼저 경쟁에서 탈락하고, 그 다음으로는 아이플릭스가 전환사채 상환 압력으로 매각을 서두르면서 결국 중국 텐센트의 품에 안겼다.

이러한 변화의 가장 큰 원인은 물론 글로벌 사업자(Netflix, HBO, Amazon Prime Video)의 동남아시아 시장 진입과 시장점유율 확대에 있겠지만, 각 사업자가 장기적으로 안정된 수익모델(BM)을 완성하지 못한 탓도 무시할 수 없다.

훅은 싱텔의 주도로 할리우드의 대형 스튜디오인 소니 픽처스와 워너브라더스가 지분을 투자한 합작회사(Joint Venture)로 출범하였는데, 최초 경쟁 우위는 동남아시아에 전개된 싱텔의 영업망과 주주사의 영화와 TV 시리즈였다. 할리우드 블록버스터에 고객들이 지갑을 열 것이라고 기대했지만, 동남아시아에서 가장 GDP가 높은 싱가포르의 소득 수준에 맞춰진 비싼 월정액 비용과 로컬 콘텐츠의 부재로 인해 기대에 미치지 못하는 상황이 지속되었다. 이런 상황을 인식하고 지역 기반의 오리지널 콘텐츠 제작 및 광고 기반의 무료 서비스를 제공하기 시작했지만, 중요한 시기에 할리우드 대주주가 사실상 철수하고 추가적인 투자비 확보에 실패하면서 2020년 3월에 합작회사를 청산하고 서비스를 종료하게 되었다.

아이플릭스는 사업 초기 통신 사업자들에게 도매가로 서비스를 제공하는 수익모델을 완성했다. 통신사가 OTT 서비스에 주목한 것은 모바일 트래픽 이용 증가로 인해 이용자가 고가 요금제로 상품을 변경(Upselling)하거나 기존 고가 요금제 이용자의 이탈방지(Retention) 차원이었고, 다른 통신사와 이해관계가 없는 독립계 아이플릭스가 이를 충족시킬 수 있는 가장 적합한 파트너였을 것이다. 아이플릭스는 이러한 통신사 대상의 수익모델을 복사해서 붙이는 방식(Copy & Paste)으로 수년 사이에 20여 개국에 진출하면서 몸집을 키워나갔고, 이런 성장세에 주목한 투자자들로부터 3억 5,000만 달러(약 4,200억 원)이상의 투자를 유치하며 2019년 호주 증시로 상장을 통한 미디어 유니콘의 탄생을 꿈꿔왔다.

그렇지만 신규 국가로의 진출이 정체됨에 따라 새로운 성장엔진에 대한 요구가 증대되면서 아이플릭스는 2018년에 광고기반의 무료 서비스인 ‘iflix free’를 출시하게 된다. 아이플릭스는 광고를 통한 새로운 수익원 발굴보다는 무료 서비스를 통한 이용자 확대를 기반으로 기업공개(IPO) 시에 보다 높은 가치 평가를 받고 싶었던 것으로 보인다. 증가하는 이용자만큼 투자금은 빠른 속도로 소진되어 갔지만, 상장 후에 더 많은 이익에 눈이 멀어 예정된 상장을 한해 연기하는 결정을 한다. 2020년 초 코로나19로 인한 팬데믹은 이 모든 기대를 한 번에 쓸어가 버렸고, 4천 750만 달러(약 570억 원)에 달하는 전환사채 상환 시한이 다가오면서 결국 회사는 당초 기대보다 훨씬 낮은 가격으로 중국의 텐센트에 팔리는 안타까운 결말을 맞이한다.

반면 홍콩 PCCW가 만든 뷰는 초기부터 서비스를 무료로 제공한 후 유료 상품으로 가입을 전환하는 수익모델을 통해 동남아의 낮은 미디어 소비지출 장벽을 슬기롭게 극복해왔다. 광고 기반의 무료 서비스인 ‘Free Viu’에서 유료 상품인 ‘Viu Premium’으로 업그레이드 하면 이용자는 TV 방영 8시간 후 VOD를 시청할 수 있을 뿐만 아니라(광고형은 유료 방영 후 3일 소요), 무제한 다운로드 및 TV 접속을 통한 Full HD 화질로 감상을 지원 받을 수 있다. 유료상품 가입자 비중은 점점 증가하여 최근에는 전체 매출 중 광고와 유료상품 구독료의 비중이 거의 5:5에 달하는 것으로 알려져 있다. 유료 상품 이용자의 증가가 최근 글로벌 광고시장 침체 국면에서 얼마나 큰 도움이 될지는 두말하면 잔소리다.

수익모델과 함께 뷰의 성공 비결로 꼽히는 것은 현명한 콘텐츠 소싱과 제작이다. 뷰는 론칭 초기부터 한류 콘텐츠를 핵심 경쟁력으로 인식하고 지상파 3사의 동남아 판권 계약을 체결하여 기간 독점을 가져갔는데, 특히 주목할 만한 것은 콘텐츠 독점을 가져가면서도 계약의 유효기간은 짧게 만들어서 비용 부담은 크게 늘리지 않았다는 것이다. 아시아 시장에서 환영받는 한류 콘텐츠를 기반으로 광고 기반의 무료 이용자를 모으고, 이용자 확대를 통한 광고 재원(Inventory) 증가와 유료 상품 가입자 증가라는 선순환을 만들어낸 것. 이를 통해 오리지널 콘텐츠를 만들 수 있는 재원을 마련함으로써 다시 시청자를 사로잡는 데 성공한 뷰는 2015년 OTT 동갑내기 중 유일하게 살아남아 글로벌 사업자와 경쟁을 준비하게 되었다.

변화가 우리에게 시사하는 바

홍콩 PCCW의 2019년 연차보고서에 담긴 한 장의 슬라이드에서 동남아 OTT 시장의 두 가지 변화를 읽을 수 있다

동남아 OTT 시장 점유 지표

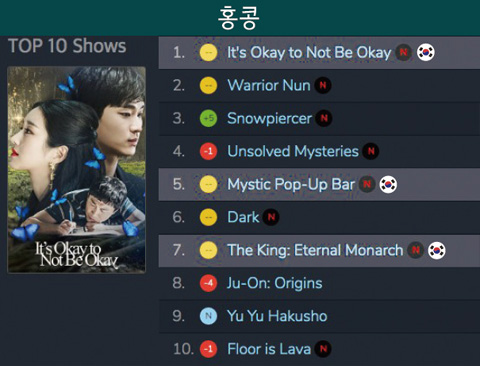

첫 번째, 넷플릭스가 동남아시아 OTT 시장에서 1위에 등극했다. 넷플릭스에 대한 구구절절한 설명은 불필요할 것 같다. 안 그래도 막강했던 콘텐츠에 2019년 하반기 부터는 한류 콘텐츠까지 합류했는데, 현재 동남아 각국의 TOP10에서는 한류 콘텐츠가 수위를 놓치지 않고 있다. 아직 아시아 태평양 시장(APAC)에서 넷플릭스의 침투율은 10%대로 추정되지만, 가격 저항만 상쇄된다면(월 구독료가 할인되거나 동남아 전반적인 소득수준이 상승한다면) 지금보다 훨씬 우월한 위치를 차지할 수 있을 것이다.

두 번째, WeTV(위티브이)와 iQIYI(아이치이)와 같은 중국 서비스가 확대되고 있다. 미국과 함께 전 세계 OTT 시장을 선도해 나가고 있지만, 다양한 규제로 인해서 중국 내에서만 운영되던 위티브이(Tencent Video의 글로벌 버전)와 바이두(Baidu)의 아이치이가 동남아시아에서 글로벌 사업을 본격적으로 추진하기 시작한 것이다. 동남아시아는 중국어를 사용하는 화교가 널리 퍼져있는데다가 최근 일대일로(一帶一路)와 같은 무역 전략을 통해 중국인들의 진출이 활발하게 진행되고 있어서 중국 콘텐츠를 중심으로 하는 OTT에 대한 수요가 증가할 것으로 예상되며, 이런 맥락에서 텐센트가 자사 위티브이 서비스의 빠른 확대를 위해 아이플릭스를 인수한 것으로 생각된다.

앞으로 동남아시아 OTT 서비스 간 경쟁은 지금보다 훨씬 더 치열하게 진행될 것이며, 넷플릭스와 뷰에서 볼 수 있듯이 한류 콘텐츠는 경쟁의 핵심적인 요인으로 작용할 것이 분명해 보인다. 이에 따라 한류 콘텐츠를 제작하고 유통하는 사업자들에게는 고민의 시간이 찾아올 것 같다. 다양한 사업자들이 동남아시아 OTT 시장에 관심을 가지고 다양한 시도를 진행해왔지만 여러 가지 이유로 소기의 성과를 거두지는 못했었다. 따라서 최근 이슈가 된 OTT 통합에 대한 논의를 글로벌 진출의 관점에서 고민해 볼 수도 있을 것이다.

아직까지 국내에서는 다수의 OTT 서비스가 월정액을 수익모델로 가져가고 있다. 다양한 서비스가 함께 성장하는 시기에는 큰 이슈가 없겠지만, 국내에도 다양한 글로벌 OTT 사업자들이 진출하게 되면 이용자들은 복수 OTT 이용에 따른 비용적인 부담을 느낄 수밖에 없을 것이다. 이미 미국에서는 훌루(Hulu), 피콕(Peacock) 등 광고와 월정액을 혼합한 수익모델을 갖춘 OTT의 가입자가 확대되고 있으며, 앞서 살펴본 동남아에서도 경쟁이 심화될수록 광고기반의 수익모델이 준비된 사업자가 장기적인 생존에 유리한 구조를 가진다는 것을 확인할 수 있다. 따라서 현재 실시간 채널 중심으로 OTT 서비스 체험 유도에 집중하는 무료 서비스를 광고기반의 서비스로 진화하는 방안을 지금부터 모색해 볼 것을 제언한다.

지인해, 〈동남아 OTT 서비스의 몰락 → BIG MONEY 게임의 서막〉, 한화투자증권, 2020.4.6, https://www.hanwhawm.com/main/research/main/view.cmd?depth3_id=anls2&seq=53603

허민혜, 〈텐센트, 동남아판 넷플릭스 인수〉, platum, 2020.6.30, https://platum.kr/archives/143909

KCA(2020), 〈동남아시아 OTT 서비스 HOOQ의 몰락과 시사점〉, 《2020 KCA 미디어 이슈&트렌드》 5월호

〈Malaysia’s iflix in sale talks after co-founders exit〉, mena.tv, 2020.6.22, https://content.mena.tv/Deals/Item/1249

PCCW 2019 Annual Results, 2020.2.13.

Shawn Lim, 〈To avoid Hooq’s fate, OTT platforms must advertise to cut through〉, The Drum, 2020.4.28,https://www.thedrum.com/news/2020/04/28/avoid-hooqs-fate-ott-platforms-must-advertise-cut-through

Shirley Zhao, Yoolim Lee, and Zheping Huang, 〈Tencent Buys Assets of Struggling Streaming Platform IFlix〉, Bloomberg, 2020.6.25,https://www.bloomberg.com/news/articles/2020-06-25/tencent-buys-assets-of-struggling-streaming-platform-iflix