- SPECIAL ISSUE 1

- 방송 트렌드 & 인사이트 Broadcasting Trend & Insight October 2019 Vol.20

SPECIAL

ISSUE 1

SPECIAL ISSUE 1

웨이브(WAVVE)와 CJ ENM·JTBC 합작법인의 의미

글. 최홍규(EBS 연구위원)

친하지 않았던 친구가 어느 날 친근함을 표한다면 몇 가지를 생각해볼 필요가 있을 것이다. 친해지지 못할 것 같았던 지상파 방송사(KBS·MBC·SBS)와 통신사 SK텔레콤의 자회사 SK브로드밴드가 만났고, 유료방송채널과 종합편성채널의 강자인 CJ ENM과 JTBC도 만났다. 그냥 만난 게 아니다. 이들은 동영상 스트리밍 서비스 OTT(over the top) 사업을 위해 합작 법인을 만들고 서비스를 통합했다. 친하지 않았던 친구가 친해지자고 하더니 같은 집에 살아보자고 합의한 격이다. 대체 이 친구들에게 무슨 일이 생긴 것일까.

방송업의 리뉴얼 오픈

방송업 시장에 그야말로 리뉴얼 오픈의 바람이 불기 시작했다. 지상파 방송사(KBS·MBC·SBS)와 SK텔레콤의 자회사 SK브로드밴드는 기존 동영상 스트리밍 OTT 서비스를 통합하는 방식으로 만났다. 지상파 방송사 OTT 서비스 푹(POOQ)과 SK브로드밴드의 OTT 서비스 ‘옥수수(oksusu)’를 완전히 통합해 ‘웨이브(wavve, 이하 웨이브)’라는 서비스를 선보인 것이다. 이들은 지난 10월 18일자로 웨이브 서비스를 론칭하면서 5G 프로야구 멀티뷰, VR 콘텐츠, e스포츠채널 등 기존 방송 서비스에는 없던 흥미로운 서비스들을 선보였다.

CJ ENM과 JTBC도 2020년 1분기까지 합작법인을 설립하고 CJ ENM의 OTT 서비스인 ‘티빙(TVING)’을 기반으로 통합서비스를 선보이기로 했다. 이를 위해 티빙(TVING)은 우선 지난 10월 17일 방송 중심의 서비스에서 탈피해 월정액 영화상품, 커머스 상품 등을 내놓는다고 밝혔다. 전 세계적으로 영상 콘텐츠 플랫폼이 구독 서비스 형태로 전환되고 상품 판매를 위한 공간으로 완전히 변모하고 있어, 티빙은 최근의 미디어 시장을 반영하는 듯 파격적인 선언을 하고 나선 것이다.

-

웨이브(wavve)

출처 : wavve.com

-

-

티빙(TVING)

출처 : tving.com

-

-

사실 이러한 변화는 방송가의 입장에서 ‘업(業)의 전환’ 내지는 ‘기존 업(業)의 탈피’라 불릴만하다. 전통적인 의미에서 방송사는 시청자를 대상으로 하여 편성 시간표에 맞춰 방송 콘텐츠를 제공해왔고 시청자는 이를 시청하고 즐기며 수신료를 내거나 광고를 봐주는 것으로 그 대가를 지불해왔다.

물론 1990년대 말 인터넷의 등장으로 인해 VOD(video on demand)의 개념이 생겨나면서부터는 콘텐츠별로 가격을 매기는 식으로 콘텐츠 제공 방식의 변화가 일부 있었다. 하지만 방송가는 인터넷이 생겨날 때도, 유튜브(YouTube)를 통해 이용자가 직접 제작하는 UCC(user created contents)가 등장했을때도, 또한 이 UCC로 MCN(Multi Channel Network) 시장이 성장할 때도, 넷플릭스(Netflix)라는 강력한 기업이 IP기반의 동영상 스트리밍 서비스 OTT로 시청자를 사로잡는 동안에도 그 업의 본질적인 성격을 바꾼 적은 없다. 미디어 이용 환경이 인터넷 기반의 웹과 모바일 플랫폼으로 옮겨가고 있는 동안에도, 그로 인해 유튜브와 넷플릭스라는 거대한 사업자가 생겨나는 동안에도, 고비용의 제작비를 들여 정해진 편성표에 프로그램을 얹히고 여기에 붙는 광고로 먹고사는 그 기본적인 사업 구조를 바꾼 적이 없다는 말이다. 그런데 이제 방송가에서도 본질적인 업의 전환을 시작했다. 지상파 방송사는 통신사와 합작하고 유료방송채널사는 종합편성채널사와 합작한다고 한다. 평생 경쟁 관계에 있을 것만 같았던 이들이 친해진 계기는 바로 OTT라는 새로운 현상 때문이다.

이 모든 현상을 만든 장본인, 넷플릭스와 유튜브

친해지기 힘들고 친해질 수도 없는 이들을 친해지게 한 데는 여러 가지 이유가 있지만 기업으로 치면 넷플릭스와 유튜브가 등장해 미디어 시장을 점점 잠식해나갔던 이유가 크다.

-

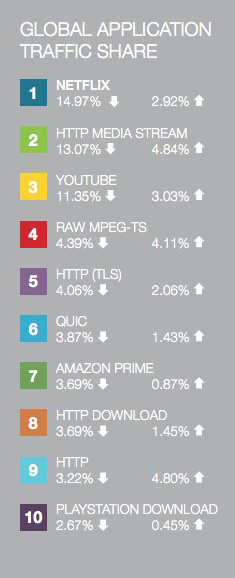

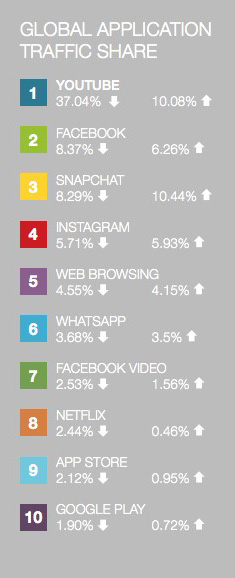

최근의 조사를 통해 인터넷 공간에서 발생하는 트래픽 점유율을 서비스 단위로 구분해 살펴보자. 웹에서는 넷플릭스가, 모바일에서는 유튜브의 트래픽 점유율이 가장 높은 것을 알 수 있다. 동영상 서비스의 특성상 웹과 모바일 공간에서 트래픽 수치는 여타 서비스들에 비해 비교적 동영상 서비스가 더 높을 수 있다. 하지만 이들 서비스의 성과는 단순히 트래픽에 그치지 않는다.

넷플릭스의 전 세계 가입자 수는 1억 5,000만 명에 육박하고, 유튜브를 시청하는 사람들의 숫자를 한 달 단위로 보면 19억 명에 달한다. 넷플릭스와 유튜브 모두 미국에서 시작한 서비스이지만 전 세계 미디어 이용자를 대상으로 하기 때문에 세계 여느 국가의 미디어사에게도 위협이 될 수 있는 존재로 거듭나고 있는 것이다.

OTT의 성장은, 콘텐츠 제작업의 입장에서는 제작한 콘텐츠를 여러 창구에 선보일 수 있는 셈이니 새로운 기회로 여길 수 있다. 이에 딸린 종사자에게도 OTT라는 새로운 시장으로의 진출이 모색될 수 있다. 문제는 기존 방송업에 종사했던 사업자들이다. 전통적인 방송은 방송사 내에서 콘텐츠를 자체 제작하고 이를 전파 기반의 플랫폼에 태워 전송하는 방식으로 사업을 해왔기 때문에, 이종 플랫폼의 등장 자체가 불편하고 이들이 콘텐츠 제작에도 적극적으로 임하고 있는 상황을 반길 수만은 없다.

-

전 세계에서 서비스별 인터넷 트래픽 점유율 순위

-

-

모바일 서비스

출처 : Sandvine (2019.02)

-

이제는 방송가에서도 적응해야 할 키워드 “구독·번들링 경제”, “빅데이터 큐레이션 서비스”, “오리지널 콘텐츠”

방송가는 진지하게 진로를 고민하기 시작했다. 넷플릭스와 유튜브가 인터넷 웹과 모바일의 출현과 함께 등장해 지속적으로 성장했다면, 이제 이들이 현재 방송가의 시청자를 모두 잠식할 만큼 위협적인 마당에, 방송가가 넷플릭스나 유튜브의 서비스와 사업 문법을 도입해 경쟁에 뛰어들어야 하는 게 아닌지 진지한 고민이 시작된 것이다.

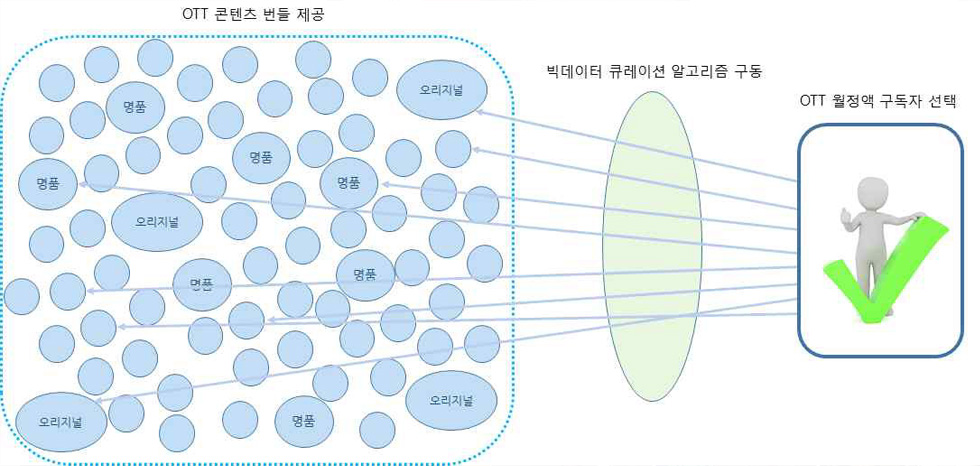

OTT와 경쟁을 위해 방송가가 고민을 시작한 키워드는 “구독·번들링 경제”, “빅데이터 큐레이션 서비스”, “오리지널 콘텐츠”로 요약할 수 있다. 지상파 방송사와 통신사가 연합해 만든 웨이브나, CJ ENM과 JTBC가 합작해 개편할 티빙 모두 기본적으로 미디어 콘텐츠 구독 모델을 따르는 서비스다. 이용자 입장에서 월정액 1만 원 정도의 돈을 지불하면 평균 수준의 화질과 일정한 계정 숫자를 확보해 서비스를 이용할 수 있는 것이다. 콘텐츠들은 번들로 제공되기 때문에 이용자는 자기 입맛에 맞게 선호하는 콘텐츠를 골라보면 된다.

그런데 콘텐츠를 제공하는 입장에서는 구독 모델을 도입하는 것도 번들로 콘텐츠를 제공하는 것도 모두 쉬운 일은 아니다. 구독 경제(subscription economy)와 번들링 경제(Economic of Bundling)의 환경에서는 이용자들이 번들 가격을 콘텐츠의 평균 가격으로 인식하기 때문에 이용자가 구독료로 지불한 월정액 수준에 맞춰서 콘텐츠를 지속적으로 제공해줘야 한다. 이용자가 느끼기에 월정액의 수준보다 낮은 수준의 콘텐츠만 즐비하다면 그 서비스는 구독 모델의 번들링 서비스로 결코 성공할 수 없다.

웨이브가 출범과 동시에 2,000억의 자본을 투입하고 2023년까지 총 3,000억 규모로 콘텐츠에 투자해 우리나라, 미국, 영국 등에서 생산한 우수한 영화, 드라마 등의 콘텐츠를 확보하겠다고 나선 것은 올바른 선택이다. 구독 모델로 사업하여 번들링 경제의 효과를 누리기 위해서는 월정액을 지불한 이용자들에게 양질의 콘텐츠를 지속적으로 제공해야하기 때문이다. 티빙이 서비스를 개편하며 영화 상품의 확보에 역점을 두겠다고 선언한 것도 이와 같은 맥락이다. 따라서 고품질로 제작된 명품 콘텐츠의 확보는 번들링 상품의 품질 관리에 있어 매우 중요한 부분을 차지한다.

그런데 어떠한 상품을 번들로 판매하다보면 이용자의 입장에서는 너무 많은 콘텐츠를 검색해 선택해야하기 때문에, 많은 시간을 검색에 할애해 정작 본인이 원하는 콘텐츠를 제때에 이용하지 못할 가능성이 있다. 마치 가판대에 오른 번들 상품을 고르다보면 쉽게 지쳐 피로감을 느끼는 것과 같은 이치다. 그래서 도입되어야 하는 기술이 바로, 빅데이터 기반의 콘텐츠 큐레이션 서비스(content curation service based on big data)다.

넷플릭스가 가입과 동시에 이용자들에게 선호하는 콘텐츠 몇 개를 선택하게 하여 이를 기반으로 콘텐츠를 추천해주거나, 유튜브에서 하나의 콘텐츠를 선택하면 연관된 콘텐츠를 연달아 노출하는, 이 모든 것이 콘텐츠 큐레이션 기술이 활용된 서비스 유형들이다. 콘텐츠 큐레이션 알고리즘이 올바로 구동되어 이용자의 취향을 제대로 저격할 수 있다면, 번들 콘텐츠에 파묻혀 갈팡질팡하는 이용자들을 더욱 서비스에 묶어둘 수 있다. 또한, 이용자로 하여금 번들 콘텐츠를 질리게 하지 않는 효과도 있다.

CJ ENM이 티빙을 개편하면서 넷플릭스와 유사한 방식이 적용된 자체 큐레이션 알고리즘을 도입했다고 굳이 내세우는 이유는 바로 이 때문이다. 개인의 선호 정도에 맞춰 완벽한 추천 시스템을 제공하겠다는 것이다. 웨이브가 그간 지상파 방송사에서 제작한 수많은 고품질 콘텐츠를 어떻게 하면 적절히 노출시킬 수 있을까 고민하는 지점도 바로 이러한 큐레이션 기술과 연관이 있다. 고비용으로 제작한 지상파 방송사 콘텐츠가 어떻게든 웨이브에서 이용자의 눈에 띄어야 지상파 방송 콘텐츠의 가치를 확인함과 동시에 플랫폼 품질 확보라는 두 마리 토끼를 잡을 수 있기 때문이다. 그만큼 이용자의 선호에 맞춰 OTT 사업자가 제공하고자 하는 콘텐츠를 적시에 제공해주는 큐레이션 서비스는 중요하다.

마지막으로 오리지널 콘텐츠(original content)다. 번들로 구성된 OTT 콘텐츠를 제공받는 이용자의 입장에서 비슷한 서비스를 제공하는 플랫폼 사업자들을 구별해 선호대상으로 삼는 일은 어렵다. 만일 넷플릭스, 웨이브, 티빙이 엇비슷한 정도의 콘텐츠 수량을 확보하고 있고 여기에 어느 정도 비율의 명품 콘텐츠가 섞여있다고 치자. 이용자 입장에서 플랫폼 브랜드명이 가려진 채 넷플릭스, 웨이브, 티빙을 구별하는 일은 매우 어려울 것이다.

그러므로 OTT 사업자는 명품 콘텐츠의 판매 권한을 확보하는 동시에 자사만의 특별한 콘텐츠로 이용자를 유혹하는 차원에서도 오리지널 콘텐츠가 필요하다. 여느 OTT 사업자나 돈만 있으면 확보할 수 있는 콘텐츠가 아니라 자사에서 제작하고 자사 플랫폼을 통해서만 공개하는 이른바 오리지널 콘텐츠가 전략적으로 필요한 것이다.

디즈니가 왜 자사의 OTT 서비스인 ‘디즈니+(Disney+)’를 론칭하면서 마블 스튜디오(Marvel Studios), 월트 디즈니 애니메이션 스튜디오(Walt Disney Animation Studios), 픽사 애니메이션 스튜디오(Pixar Animation Studios) 등에서 제작한 자사의 콘텐츠를 넷플릭스에 더 이상 제공하지 않는다고 했을까? 애플은 왜 스티븐 스필버그(Steven Allan Spielberg), 오프라 윈프리(Oprah Gail Winfrey), 리즈 위더스푼(Reese Witherspoon), 제니퍼 애니스톤(Jennifer Joanna Aniston) 등 쟁쟁한 배우들을 앞세워 한 번도 해보지 않은 오리지널 콘텐츠를 만들려고 하는가? 단순히 자사의 OTT 서비스인 ‘애플TV+(Apple TV+)’의 홍보 수단을 위해서?

그런 이유 때문만은 아니다. OTT 서비스의 이용자 충성도를 높이는데 적절한 수단이 필요했기 때문이다. 즉 ‘이 콘텐츠는 우리 OTT에서만 볼 수 있는 콘텐츠에요.’라는 광고가 필요하기 때문이다. 그래야 소위 ‘고만고만한’ OTT 사업자라는 소리를 듣지 않기 때문이다.

-

디즈니+(Disney+)

출처 : Disney+ Youtube -

애플TV+(AppleTV+)

출처 : AppleTV+ Youtube

KBS, MBC, SBS 등 지상파 방송사가 가지고 있는 오리지널 콘텐츠는 이미 많다. CJ ENM, JTBC도 지상파 방송사에 비해 기간은 짧지만 그간 꾸준히 오리지널 콘텐츠를 축적해왔고 축적 중이다. 이들은 최소한 OTT 사업을 위한 콘텐츠 기반이 갖춰져 있는 축에 속한다. 이들이 구독 경제와 번들링 경제를 이해해 서비스를 지속시키고, 빅데이터 기반의 큐레이션 서비스를 잘 갖춘다면 오히려 시장 선점의 문제는 쉽게 풀릴 수 있다. 머니게임(money game)으로 치닫고 있는 현 OTT 시장의 경쟁 양상 속에서 수익 분배의 비율을 기존 OTT 사업자보다 좋은 조건에 계약해준다면 드라마, 영화 제작사들의 좋은 콘텐츠를 더 많이 확보할 수도 있을 것이다. ‘장밋빛 미래’만을 그려본다면 그렇다는 말이다.

방송은 정말 변화할 수 있는가?

그러나 장밋빛 미래만 그려볼 수는 없다. 지상파 방송사가 SK텔레콤이라는 통신사와 합작하는 것도, CJ ENM이 JTBC라는 라이벌 관계의 사업자와 손을 잡는 것 자체가 현재의 위기를 반영하는 일이자 전례가 없던 일은 맞지만 그렇다고 특이한 사건이 꼭 긍정적인 결과만을 가져다주지는 않으니 말이다.

전 세계 모든 국가에서는 넷플릭스와 유튜브 등 해외 OTT 사업자에 대항해 자국의 OTT 서비스를 갖고 싶어한다. 일본은 이미 니혼TV(日本 テレビ 放送網)에서 훌루(hulu)를 매각하여 훌루가 OTT 시장에서 넷플릭스에 대항하고 있다. 중국의 경우 자국의 산업보호 정책으로 인해 아이치이(iqiyi), 유쿠투도우(youkutudou) 등의 사업자가 강세다. 프랑스도 국영방송사 텔레비지옹(France Televisions)이 민영 방송사 ‘TF1’, ‘M6’과 함께 넷플릭스 등 해외 OTT에 대항하기 시작했다. 바로 살토(salto)라는 자체 OTT 서비스로 말이다. 이러한 전 세계의 흐름을 반영하듯, 우리나라의 웨이브나 티빙도 OTT 경쟁 물결에 몸을 실은 것이다.

우리나라 사업자들의 OTT 시장 선점을 위한 여정은 간단하지 않다. 가장 큰 문제는 우리나라의 방송가가 기존의 경험들을 모두 뒤로 한 채, 새로운 서비스에 정말 적응해 나갈 수 있을까 하는 점이다. 방송이라는 서비스로 광고를 판매해왔던 우월적 지위를 뒤로하고 정말로 구독 모델로 번들 콘텐츠를 팔며, 콘텐츠 큐레이션 서비스로 이용자를 유혹하고, 그러면서도 오리지널 콘텐츠를 지속적으로 만들어낼 수 있냐는 것이다. 혹자는 살기위해서라도 환골탈태를 해야 하고 시장의 상황이 녹록지 않아 선택지가 정해져 있다고 한다.

그러나. 미국으로 눈을 조금만 돌려보자. OTT 사업을 하겠다고 선언한 기업들 중 디즈니의 계열사는 미국 내 미디어 업계에서 시가 총액 2위를 기록하고 있다. 애플은 두말할 것도 없다. 애플은 전 세계 최초로 시가 총액 1조 달러를 기록한 기업이자, 미국 내 IT 업계에서 시가 총액 1위의 기업이다. 이들이 진출하는 OTT 시장은 이미 우리나라의 기업들이 넷플릭스나 유튜브만 이긴다고 해서 장악될 시장이 아닌 시장으로 변모하고 있다. 더욱 치열한 경쟁이 시작되었고 그 경쟁은 끝을 알 수 없는 지경으로 가고 있는 것이다.

친하지 않았던 친구가 어느 날 친근함을 표한다면 몇가지 생각해 볼 필요가 있다. 이 친구가 원래부터 나에게 호감이 있었으나 표현을 안 해왔던 것인지, 아니면 나에게 원하는 것이 생겼는지, 그것도 아니면 이 친구에게 뭔가 감당할 수 없을 만한 힘든 일이 생겼는지 말이다. 작금의 OTT 시장 상황을 보면, 이제 지상파 방송사와 통신사가 못 만날 친구도 아니고 경쟁 관계에 있던 CJ ENM과 JTBC가 서로 등을 돌리고만 있을 이유도 없다. 친하지 않았던 친구가 어느 날 친근함을 표했는데 이 친구와 뭔가 해볼 만한 일이 생각난다면 그저 손만 덥석 잡을 것이 아니라, 함께 더 해볼 만한 일은 없는지 밤새 고심해봐야 할 상황으로 가고 있다.

언제나 새로운 친구는 생길 수 있다. 별로 안 친했던 친구도 상황에 따라서는 금세 절친의 대열에 속할 수 있다. 시장에서는 그렇다.

* 참고문헌

블로터(2019. 10. 17.). CJ ENM, ‘티빙’ 개편…”넷플릭스와 유사한 알고리즘 도입했다”.

아이티조선(2019. 9. 14.). 中·日 OTT 시장서 맥 빠진 넷플릭스…한국과 다르네.

이데일리(2019. 9. 16.). 토종 OTT 웨이브 출범, 2023년까지 3천억 콘텐츠 투자.

연합뉴스(2018. 6. 17.). 프랑스 방송 3사, 넷플릭스 대항서비스 '살토' 출범키로.

Sandvine (2018. 10.). The Global Internet Phenomena Report.

Sandvine (2019. 2.). The Mobile Internet Phenomena Report.